K čemu vlastně potřebujeme certifikáty?

Téměř celé minulé století byl investiční svět pro drobné (retailové) investory velmi jednoduchý. Pokud chtěli profitovat na stagnaci trhů, nebo participovat na tržních poklesech, měli bohužel smůlu. Jestliže si chtěli zajistit svá individuální portfolia cenných papírů, tak nemohli. Nevěděli, že je možné se podílet na hodnotovém vývoji největších tržních benchmarků (americký Dow Jones, evropský EURO STOXX, japonský Nikkei, německý DAX), aniž by museli kupovat jednotlivé akcie, které tyto indexy obsahují. V minulosti nebylo vůbec možné jednoduchým způsobem investovat do zlata, stříbra, ropy nebo jiných vybraných komodit či samostatných tříd aktiv. Nešlo efektivně a s nízkými náklady investovat na zahraničních trzích nebo v rozvojových regionech (tzv. emerging markets). Náklady na všechny finanční operace (nejen ty transakční) byly velmi vysoké. Většina tržních účastníků tak byla odkázána na profesionální investiční zprostředkovatele nebo institucionální investory. Strukturované produkty, které spatřily světlo světa na konci 80tých let minulého století, revolučním způsobem rozšířily investiční příležitosti, především pro drobné investory. V segmentu investičních certifikátů je za milník považován rok 1990, kdy došlo k emisi prvního certifikátu, jehož podkladovým aktivem byl hlavní německý akciový index DAX.

Dobré důvody pro investiční certifikáty

Existuje několik pádných důvodů, proč při investičních rozhodnutích zohlednit právě strukturované produkty například investiční certifikáty.

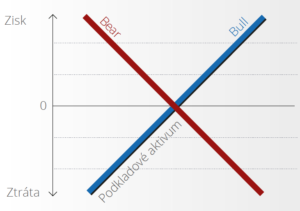

Možnost dosáhnout výnosu v jakémkoliv tržním prostředí

Investiční certifikáty nebo pákové produkty umožní investorům participovat jak na rostoucích, tak i na klesajících hodnotách vybraného podkladového aktiva. Dokonce i případě tržní stagnace mohou investoři dosáhnout zisku. Platí, že investor může generovat atraktivní výnosy v jakémkoliv tržním prostředí.

Velký výběr podkladových titulů a investičních tříd aktiv

V segmentu investičních certifikátů mohou rovněž drobní investoři vybírat z velkého počtu rozličných podkladových aktiv a prostřednictvím jediného strukturovaného cenného papíru investovat do zvoleného hospodářského segmentu nebo atraktivního regionu. Tato investiční flexibilita byla ještě na konci minulého tisíciletí nemyslitelná a dostupná pouze institucionálním investorům.

Vhodný produkt pro různé typy investorů

Certifikáty mohou využít všichni investoři s různým sklonem k riziku. Garantované certifikáty, nebo strukturované dluhopisy osloví především konzervativně orientované investory, protože nabízejí kapitálovou garanci ve výši 100 %. S pákovými produkty lze dosáhnout vysokých zisků, které jsou doprovázeny vysokými riziky. Jsou proto vhodné jen pro velmi rizikově orientované investory. V zásadě platí: čím vyšší je šance na výnos, tím větší je také riziko. Rizikově averzní investoři využívají strukturované produkty s plnou nebo částečnou kapitálovou garancí, zatímco investoři orientovaní na vysoký výnos alokují své prostředky do pákových produktů.

Levný hedging rizika

Drobný investor by teoreticky mohl samostatně obchodovat na termínových burzách a například zajistit si tak svoje akciové pozice opčními komponenty. V praxi je to ovšem velmi obtížné a nevhodné, protože tato aktivita je spojena s vysokými náklady a drobní investoři nemají snadný přístup na termínové burzy. Oproti tomu emitent nabízí nákladově efektivní strukturovaný produkt. Kromě toho u certifikátů nikdy není povinnost dalšího dofinancování, což omezuje možné ztráty.

Vysoká transparentnost

Ve finanční vědě se u finančních produktů rozlišuje šest forem transparentnosti. Investor si před zamýšlenou investicí musí jasně odpovědět na následující otázky:

Na jaké podkladové aktivum je produkt emitován?

Jaké podmínky musí být splněny, aby se s produktem dosáhlo výnosu?

Jsou rizika jasně pojmenována a existují pro ně měřitelné ukazatele?

S jakými náklady je nutné počítat?

Je možné produkt kdykoliv bez problémů prodat?

Je při prodeji (nákupu) vždy známá aktuální hodnota investice?

Na všechny tyto otázky lze u certifikátů bez problémů odpovědět. Certifikáty jsou více transparentní než mnoho jiných etablovaných finančních produktů.

Tvrdý konkurenční boj tlačí ceny dolů

Tvrdá konkurence emitentů vedla například k tomu, že oblíbené indexové certifikáty na hlavní světové benchmarky jsou zpravidla nabízené bez poplatků, a dokonce u některých produktových struktur emitenti nepožadují ani tzv. spread (tj. rozdíl mezi nákupním a prodejním kurzem). Rovněž v ostatních produktových kategoriích se v plné míře projevuje silný konkurenční boj mezi jednotlivými emitenty, který má pro investory pozitivní efekt a v konečném důsledku nabízené produkty zlevňuje.

Průběžné obchodování (likvidita)

Většinu strukturovaných produktů, především certifikátů, je možné obchodovat na burzách i mimoburzovně. Na burzách jsou ceny certifikátů aktualizovány a zveřejňovány doslova každou sekundu. Také v rámci mimoburzovního obchodování emitenti průběžně stanovují nákupní a prodejní kurzy, za které je kdykoliv možné obchodovat. V obchodních hodinách jednotlivých burz, zná investor hodnotu svého certifikátu.

Rozsáhlý informační servis

Před nákupem strukturovaných produktů, by se měli investoři nejprve důkladně informovat. Emitenti nabízejí rozsáhlý informační servis. Kromě toho profesní organizace pravidelně zveřejňují další informace o investičních certifikátech a pákových produktech. Velmi důležité jsou především informace, které se týkají bonity emitentů a tržních rizik. Certifikáty jsou dlužními úpisy, a proto podléhají bonitnímu riziku.

Profesní organizace pravidelně zveřejňují credit spreads jednotlivých emitentů a pomáhají investorům posoudit jejich kredibilitu. Také tržní riziko mohou investoři snadno odhadnout. Profesní organizace klasifikují všechny investiční certifikáty a pákové produkty do pěti rizikových tříd – od bezpečných až po spekulativní.

Co je vlastně investiční certifikát?

Jedno mají všechny certifikáty společné: Certifikáty jsou derivátní cenné papíry pro retailové investory a patří do skupiny tzv. strukturovaných produktů. Jsou označovány jako strukturované, protože se zpravidla skládají z více částí. Na rozdíl od jiných derivátů jsou certifikáty sekuritizovány tj. emitovány jako cenné papíry, a proto se také označují jako „sekuritizované deriváty“.

Pojem „derivat“ z latinského označení „derivare“, které znamená „odvozený“. Deriváty jsou tedy finanční produkty, jejichž cena se odvíjí od hodnotového vývoje podkladového aktiva. Certifikáty jsou určeny výhradně retail investorům, zatímco deriváty tedy především opce, futures a swapy jsou zpravidla obchodovány institucionálními investory.

Existují dvě velké skupiny certifikátů:

Investiční produkty jsou zaměřeny na střednědobý až dlouhodobý časový horizont,

pákové produkty jsou rizikovější a cílí na krátkodobě orientované investory.

Složky certifikátů

Hodnota certifikátů závisí zpravidla na vývoji podkladového aktiva, na které je certifikát emitován. Například podkladovým aktivem může být akcie společnosti, index (EURO STOXX, S&P 500, Nikkei 225), drahý kov (zlato), nebo komodita (ropa). Touto vlastností se řadí mezi tzv. pasivní finanční produkty, protože ve srovnání s podílovými fondy nemůže žádný manažer aktivně ovlivnit dosaženou performance. U certifikátů proto zpravidla nejsou požadovány žádné manažerské poplatky.

Certifikáty (stejně jako stavební spoření) obsahují vždy jednu nebo více opčních složek. Tyto složky určují povahu certifikátu, rizikovost a zda investor bude participovat na rostoucích, klesajících nebo stagnujících hodnotách podkladového aktiva.

Indexový certifikát

Charakteristiky

- Neomezená participace na vývoji podkladového aktiva

- Odráží vývoj podkladového aktiva v poměru 1:1 (upraven o poměr odběru a související poplatky)

- Riziko je srovnatelné s přímou investicí do podkladového aktiva

Comments are closed.